Системы налогообложения индивидуальных предпринимателей

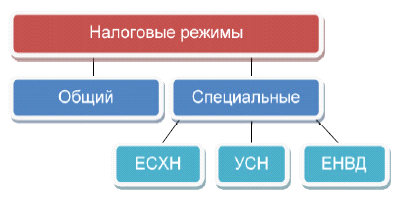

Законодательством Российской Федерации о налогах и сборах предусмотрено несколько систем налогообложения индивидуальных предпринимателей без образования юридического лица:

· общий режим налогообложения,

· упрощенная система налогообложения (УСН),

· система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД),

· система налогообложения в виде единого сельскохозяйственного налога (ЕСХН).

Рис.1. Налоговые режимы

Рассмотрим предлагаемые варианты по порядку.

Общий режим налогообложения

Общий режим налогообложения - это система налогообложения, при которой индивидуальный предприниматель без образования юридического лица платит все необходимые налоги, сборы и вносит иные обязательные платежи, установленные законодательством, если он не освобожден от их уплаты.

В соответствии с требованиями Кодекса и других нормативных правовых актов по налогам и сборам индивидуальный предприниматель без образования юридического лица является плательщиком налога на доходы физических лиц (НДФЛ), налога на добавленную стоимость (НДС), а также с сумм выплат, производимых в пользу наемных работников и лиц, выполняющих работу на основании договоров гражданско-правового характера, взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, государственной пошлины и других необходимых налогов, сборов, платежей.

Данная система подходит тем индивидуальным предпринимателем, которым в силу особенности своей деятельности необходимо выделять в документах для покупателей рассчитанную сумму НДС (налога на добавленную стоимость).

Важная особенность ведения расчёта и учёта денежных потоков индивидуальными предпринимателями, использующих общую систему налогообложения, заключается в ведении кассового метода (после получения дохода денежных средств и совершения их расхода).

В отличие от юридических лиц, индивидуальный предприниматель при использовании данной системы налогообложения не уплачивает налог на прибыль . При этом индивидуальный предприниматель имеет право уменьшить свои выплаты НДФЛ только на размер профессиональных налоговых взносов и вычетов.

Упрощенная система налогообложения

Упрощенная система налогообложения (далее - УСН) - это система налогообложения, при которой ряд налогов заменяется уплатой единого налога, исчисляемого по результатам хозяйственной деятельности за налоговый период.

УСН применяется на всей территории Российской Федерации и не требует принятия какого-либо законодательного акта субъекта Российской Федерации.

Применение УСН регулируется гл. 26.2 «Упрощенная система налогообложения» Налогового Кодекса. Характеристика УСН, применяемой индивидуальными предпринимателями в настоящее время, дана в таблице. (см. табл.9, приложение 9)

Индивидуальные предприниматели применяют УСН наряду с иными системами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах. Переход к УСН или возврат к иным режимам налогообложения осуществляется индивидуальными предпринимателями добровольно в порядке, предусмотренном Кодексом.

Таким образом, индивидуальный предприниматель имеет право выбора системы налогообложения, учета и отчетности, то есть он может как перейти к УСН, так и вернуться к принятой ранее системе.

Сущность единого налога, уплачиваемого в связи с применением упрощенной системы налогообложения организациями и индивидуальными предпринимателями, заключается в том, что он заменяет уплату целого ряда налогов, устанавливаемых общим налоговым режимом.

Индивидуальные предприниматели, применяющие данный налоговый режим, освобождаются от обязанности по уплате определенных видов налогов, более подробное рассмотрение которых представлено в таблице 2 приложения 2.