Венчурный капитал как основа венчурного финансового потенциала

— исследование и генерирование новых возможностей для инвестиций;

— осуществление инвестиций, выбор оптимальных организационных и контрактных форм для них;

— организация успешного выхода из инвестиций в планируемые сроки;

Большинство венчурных фондов организованы как «партнерства с ограниченной ответственностью» (рисунок 4).

Рисунок 4 - Типичная структура фонда венчурного капитала

«Общим» партнером выступает корпорация, учрежденная и управляемая венчурным капиталистом.

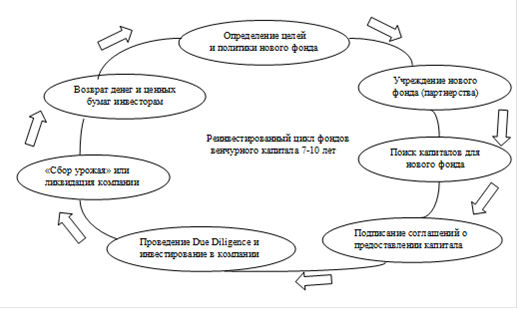

Внешние инвесторы являются «ограниченными» партнерами и не оказывают прямого влияния на деятельность фонда. Обычно они перечисляют часть средств венчурному фонду немедленно, а другую часть обязуются перечислить тогда, когда будут обнаружены достойные объекты финансирования. Соглашения об учреждении партнерства заключаются сроком до десяти лет и иногда продляются еще на три года. По окончании срока действия соглашения партнерство (фонд) прекращает свою деятельность, венчурные капиталисты создают другой венчурный фонд и пытаются привлечь в него новые капиталы (рисунок 5).

Рисунок 5 - Инвестиционный цикл фондов венчурного капитала

Все средства в форме денег или ценных бумаг, вырученные от инвестиций в предприятия, перечисляются внешним инвесторам по мере поступления. За свою деятельность венчурные капиталисты получают обычно 2,5% активов под управлением и до 20% от прибылей фонда, причем только после того, как внешние инвесторы вернут себе всю первоначальную сумму инвестиций.

Соглашения о партнерстве накладывают значительные ограничения на деятельность венчурных капиталистов, в том числе: запрет на использование кредитов для пополнения фонда, ограничения на инвестирование собственных средств совместно со средствами фонда в одни и те же компании, лимиты на объем инвестиций в одну фирму, запрет на инвестиции в другие виды ценных бумаг и типы компаний, запрет на организацию нового фонда, пока еще существует старый фонд.

В России венчурный капитал еще не достиг уровня развитых стран, однако он является одним из основных источников финансирования для коммерциализации научно-технических разработок. Многие участники инновационного бизнеса считают, что российский торговый, банковский, страховой капитал, капитал пенсионных фондов будет становиться серьезным источником инвестиций в инновационные проекты малых фирм. Но для успешного развития венчурного капитала в России требуется комплекс мер государственной политики. Данные меры должны быть направлены на развитие конкурентных фондовых рынков для малых и растущих фирм, расширение спектра предлагаемых финансовыми институтами продуктов, развитие долгосрочных источников капитала, стимулирование взаимодействия между крупными и малыми предприятиями и финансовыми институтами, развитие информационной среды, поощрение предпринимательства.

Таким образом, по результатам первой главы можно сделать следующие выводы:

1. Венчурное финансирование - это своеобразный вид инвестирования средств в новые высокотехнологичные компании для обеспечения их становления, роста и развития с целью получения прибыли в случае успешной реализации проекта. Цель венчурного финансирования заключается в получении сверхвысокого дохода от вложения денежных средств, который инвестор получает в виде возврата через n-ное количество лет путем продажи возросших в цене акций или доли успешно развивающейся компании партнерам по бизнесу на открытом рынке либо крупной компании, работающей в той же области, что и развивающаяся фирма.